2019年即将迈入Q4,然而全球却持续在一个多事之 秋中循环,金融市场依旧存在着几件大事:中美贸易战 争、英国脱欧、全球央行大搞宽松及川普的竞选之路等, 都让汇市、金市的交易道路上充满诡异、多变,如何从 中挖掘出黄金的投资时机呢?又或者该如何有效掌握手 中的黄金资产呢?让我们透过基本面、技术面来为您深入解析!

随着「中美贸易战」开打至今,全球恐慌烟硝弥漫,避险情绪油然而生、又以印度储备银行 (Reserve Bank of India) 在 2019 年 2 月 7 日开启 G20 集团中的第一枪:「降息 1 码」,令全球多家央行纷纷启 动降息大潮,总累计达 54 码、一场英国脱欧歹戏拖棚三年多,如今以 8 月 20 日有英国版川普之称的 鲍里斯 ‧ 强森为首的「无协议脱欧」持续与英国会抗衡之中,在英国会陆续否决了英政府不得无协议 脱欧及强森提出的国会改选,反之并同时要求英政府向欧盟提出展延脱欧后,以德、法为首的欧盟对 于深陷这场由英国主导的脱欧闹剧游戏渐感挫折、耐心衰减,又近期英国就脱欧的谈话缺乏实质进 展,终于令法国总统马克宏于 9 月 1 日罕见扬言要否决英国延后脱欧请求,让欧盟尽快摆脱这烂泥, 那 10 月 31 日 ( 四 ) 究竟是以何种形式脱欧,纷纷令投资者雾里看花,无从下手;人类自古以来的「论 金至上」思维也影响着资产投资者及中央银行的行为模式,自2018年末起,全球转变进入一多灾多难、 多事之秋的循环,更让贵金属的价值,从「论金」升华至「拥金」的阶段。

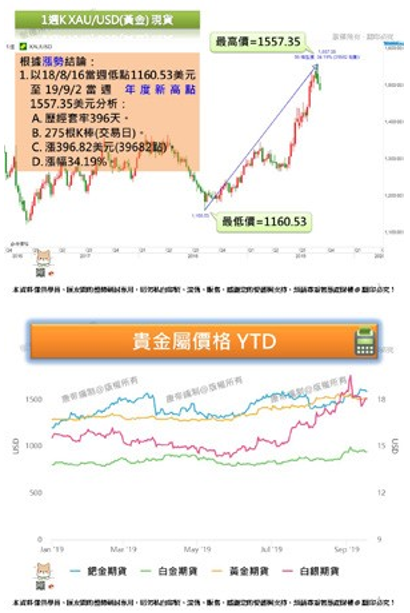

以史为鉴,全球中央银行在政局纷乱、货币互相贬值之际,纷纷卯起劲采购实体黄金,纵使黄金现货 价格从 2018 年 8 月 16 日 1160.53 美元 / 盎司一路攀升到 2019 年 9 月 5 日 1557.35 美元 / 盎司,这一 波强势上涨了 396.82 美元 / 盎司 ( 涨幅达 34.19%),创六年以来的新高,央行买起来也是不手软;倘 若不幸在 2018 年 8 月分进场做空黄金的投资者,误信会跌破 2016 年 12 月 15 日的低点 1122.95 美元 / 盎司,那真的是深深被套牢 396 天了,心理的煎熬肯定无比难受!

从世界黄金协会 (GOLD HUB)2019 年 8 月公布 2019 年 Q2 黄金需求趋势来看 2019 年 Q1 增加 149.8 公吨,全球央行共花 68.4 亿美元、2019 年 Q2 再添加 224.4 公吨,令全球央行再撒了 111.5 亿美元, 以 2018 年的全球金矿产量为 3,332 吨来计算,采购量足足占年产量约 11.23%,因此黄金这一波的黄 金涨势不单纯只是情绪性的恐慌所造成的买气,更是有实足的采购底气作为强支撑,其中更以中国及 俄罗斯的吞吐量较为惊人,根据国际货币基金(IMF)公布 9 月最新数据显示, 中国央行目前的黄金 准备量达到 1,936.5 公吨 ( 储备量约 3%、全球排名第 7),俄罗斯则持有 2,219.2 公吨 ( 储备量约 19%、 全球排名第 6)。

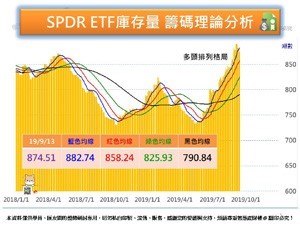

除了全球央行的风险采购外,其中投资机构的 SPDR® Gold Shares 全球最大的实物支持黄金交易所 指数型交易基金(ETF)分别在2个季度中均出现正成长Q1增40.3公吨、Q2增67.2公吨,累计 到 9 月 13 日截止达 874.51 公吨,仅次于瑞士央行的 1,040.0 公吨 ( 全球排名第 9),其中 2019 年 6 月SPDR® 的资产规模更增涨了 15%,创七年以来最大的单月度增幅;透过持有 SPDR® ETF 股票,显 示投资机构及资产型投资者,纷纷对于美元、欧元等货币的展望感到忧心,因中美的贸易战有演变 成全球汇率战之虞,及 9/12 日 ECB 总裁德拉吉也正式宣布降息 10 个基点,并同时宣布 11/1 日重启 QE,让欧元变得更加弱势,以及最后美联储主席杰洛姆·鲍尔有可能扛不住川普总统的施压,迫使 美联储从鹰式降息转变为鸽式降息 +QE,种种风险意识的抬头也促使投资者加快分散汇市、债市的 脚步,进一步拥抱金属之王 -「黄金」。

值得留意!以 SPDR® ETF 股票库存量分析,自 2019 年 Q2 便呈现均线的多头排列组合,实属利多 讯号,再尚未出现死亡交叉 ( 蓝色均线贯穿红色均线 ) 之前,表示买气仍在,黄金仍以强势做多的格 局为主;若以 SPDR® ETF 库存量角度来判断黄金后期的走势是否会跌,则须特别留意蓝红均线的 死亡交叉出现及库存量是否低于 2019 年 1 月份的结算 823.87 公吨,一旦出现两者其中之一的讯号, 就表示黄金将有一波比较大幅度的回调修正。

投资者所学习到的操盘论点『美元涨、黄金跌』,在 2017 年之前也许仍适用,但伴随着川普总统上 任,并引发出危害全球的贸易战及受英国脱欧等事件影响,2018 年末黄金与美元似乎分道扬镳,各 自涨!美元指数自 2019 年 1 月 10 日低点 94.64 美元与 2019 年 6 月 25 日低点 95.36 美元,2 点延伸, 形成 1 组上升通道,虽然在 2019 年 8 月 30 日正式突破上升信道顶部价格,但随后在 2019 年 9 月 4 日又重新回到上升通道内,持续视为利多回调讯号,历经 249 天,故在交易黄金该逻辑必须拿掉,否 则 2019 年及 2020 年将被深深套牢难以解套。

回归技术面分析,以周K时框从中可以得知2018年1月25日高点1366.37美元/盎司,将是未 来2019年Q4重要的支撑价格,以2019年9月13日收盘价1488.21美元,回调走跌的价差空间仍 有121.84美元,透过平均波幅理论推敲需要2个月的时间才有办法消化,因此除非黄金贯穿跌破 1366.37 美元 / 盎司才能确认黄金这一波牛市结束。

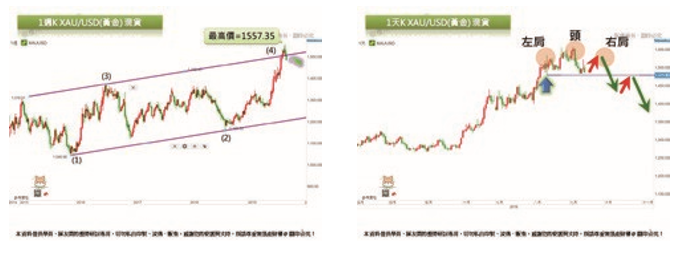

黄金现货自以 2015 年 11 月 30 日当周低点 1046.68 美元 / 盎司与 2018 年 8 月 13 日当周低点 1160.53 美元 / 盎司,2 点延伸,形成 1 组上升通道,虽然在 2019 年 8 月 7 日正式突破上升信道顶部价格, 但随后在 2019 年 9 月 9 日又重新回到上升通道内,依旧视为利多回调讯号,历经 1386 天;倘若这 一波先短暂回调后,再继续维持涨势,可留意1天K时框中有可能正在形成的型态:头肩顶,以 颈线 1479.97 美元 / 盎司为基准演算,当贯穿跌破颈线价格,该头肩顶型态的理论获利目标价格约1435.87~1425.08 美元 / 盎司区间,在尚未贯穿跌破颈线价格 1479.97 美元 / 盎司之前,该价格就是短 期重要的支撑价格。

如果这一波后续持续看涨,则回归技术面分析,以 4 小时 K 时框从中可以得知 2019 年 8 月 26 日高 点 1555.42 美元 / 盎司与 2019 年 8 月 7 日低点 1485.34 美元 / 盎司,各自延伸,形成箱型结构 ( 波幅 空间 70.08 美元 / 盎司 ),历经 40 天,中间价格为 1520.38 美元 / 盎司,因此大胆假设当黄金现货价 格依序往上突破 1520.38 美元 / 盎司,并挑战箱型顶部价格成功,则该箱型结构的获利理论价格为 1625.05 美元 / 盎司,以史为鉴,在 2013 年 2 月 26 日高点 1620.50 美元 / 盎司可以找到对应的压力价 格存在,故当黄金靠近 1580.0~1630.0 美元 / 盎司手中持有黄金多单的交易者,是一个非常适合获利 了结的价格。

金市本来就存在涨、跌,身为金市交易员之一,我们是无法得知未来的走势,只能透过规划了解可能 的趋势,再透过策略控制好风险,才是交易者的生存之道;希望透过几张基本面、技术面的图示说明, 让身为投资者的您可以明白 2019 年 Q4 黄金的预期压力及支撑价格,让您懂得如何规划手中的黄金 资产,预祝您操盘得胜!咱们下回见。

网站编辑Terry.Zhang上传