8月5日(北京时间下午19:00),英国央行发布了最新利率决议,维持了此前的宽松政策。委员会决定将主要贷款利率维持在0.1%不变,该利率从去年3月份开始就维持在这一水平上;将量化宽松总规模保持在8750亿英镑(1.25万亿美元),并未提及购债速度的调整。此外,央行还表示一旦银行利率升至0.5%,如果经济形式允许,该行将开始削减资产的持仓。对此项决定,市场议论纷纷,认为是政策紧缩的“鹰派”表态,在决议发布后引发市场的小幅震荡。

要理解英国央行的决策含义,首先要对西方国家的央行体系有所了解。利率并非完全由一个国家政府或央行操作,本质上是也是一种商品,受到市场对货币供需关系的影响。货币需求量越高,该国市场中的整体利率水平也会相应提高。然而当国家面临经济危机时,民众更倾向于持有货币,而非进行消费或投资。为了促进经济恢复,央行会利用工具来“干预”利率的走势。“干预”手段有公开市场操作、超额准备金利率、收益率曲线控制以及量化宽松等等,对各时间周期的利率做出限制。但这并不意味着利率就不是市场决定的,只是央行提供了利率的“上下轨”。央行的这种限制并非没有代价的,一般只能作为临时调控的工具。

而英国方面表示的所谓“银行利率升至0.5%”,其实指的是在央行撤回利率限制工具后,供需平衡再度由市场决定。经济转强的同时,短期利率也会逐步升温,收益率曲线平缓。在这个阶段,央行会将在量化宽松期间扩张的资产进行减少持仓,以实现缩表的目的,本质上同样是收回流动性,或者说将发出去的钱再拿回来。为了减少自身损失,央行会尽量选择在利率较低,但经济充分恢复的环境下,进行缩表,以避免经济的二次探底。总的来说,英国央行削减资产持仓,并非是现阶段需要担忧的话题。

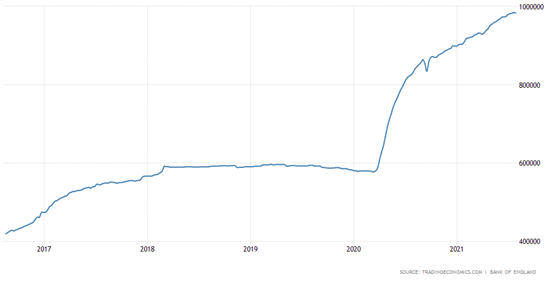

目前需要关注的仍是资产表的扩张,而非消减。从2020年第一季度开始,英国的资产表就在经历飞速扩张,与欧洲央行的扩张速率基本持平。在今年5月份的英国利率决议,央行一度表示要放缓购债速度,引发了政策紧缩的担忧。然而由于英国防疫封锁的强行解除,8月份开始,疫情再度死灰复燃。同时通胀率涨幅不快,失业率再度上扬,这些负面消息使央行不得不延缓紧缩的预期。从资产扩表速度可以看出,仍然保持了稳定的宽松力度。

回头细看本次利率决议,除了政策本身,央行还对通胀率与负利率发表了观点。通胀率方面,与其他国家相同,接受了通胀暂时论,降低市场对通胀的恐慌情绪。而在谈及负利率时,央行认为在有必要的时刻使用负利率,并宣称在多数情况下,偏好使用利率作为调剂手段。这一表态与西方其他国家截然不同。包括美国在内的多个国家,均表示先缩减购债速度,后调整利率走势。要知道利率对市场的影响是全面且深远的,这也可以解释为何今年开始英镑表现出极为“抗跌”的走势。

EURUSD一小时图

从欧镑小时图来看,K线的下降趋势较为明显,目前面临前低点0.846的支撑力量,稍许做出回调。欧洲与英国在经济、政策与疫情方面较为相似,之所以欧镑走出了单边趋势,是由于英国在各方面的表现要稍优于欧元区,同时英国的加息计划也较欧洲央行更加提前。在这样的环境下,欧镑有机会维持住目前的下跌局势,并突破短线静区的封锁。指标方面,RSI相对强弱指标还未形成背离形态,说明K线仍有下冲的动力。交易策略可以以突破做空为主,阻力与支撑位置主要看下降通道的上下沿。

至此本轮央行决议风波暂时平息,回顾各国的货币决策,除了新西兰的决议出乎市场意料,多数西方国家仍保持了较为宽松的态度。这与近期的疫情与经济复苏缓慢有着很大的关联。然而,疫情复发虽然保证了央行持续宽松,但也会令政策紧缩来势更加急促,更加凶猛。这点不得不防。