在倒数几日 2020 年也走完大半年了!回顾 2020 年上半年的「汇」事主要围绕在:中美新冷战关系、新冠状病毒的全球流行、美国联准会启动无限购债计划、负油价事件、美股熔断机制等,让上半年的汇市波动如此胆颤心惊、波涛汹涌,是否令投资交易者被坑杀的措手不及,直接被抬出汇市呢?又,或者防不及防的住进汇市套房区(俗称:套牢)呢?如何理清上半年的市场脉络呢?又,如何掌握下半年的赚钱先机呢?又或者,如何挖掘出最具投资的目标商品呢?以下将是您不容错过的一次绝佳投资机会!

伴随着「新冠状病毒的全球流行」令世界进入新锁国时代,更令各国的贸易、经济呈零成长,亦加剧了货币主导者「中央银行」采取非常手段措施救市,反而让上半年的汇市出现难得的活泼荣景与诡异的行情,姑且不论上半年的交易情况如何,都应该让心境归零,重新出发,因为『机会,永远是留给准备好的投资者!』,让康帝老师引领读者挖掘 2020 年下半年最具有投资目标商品。

美元,迎来史上最大的信任投票案!

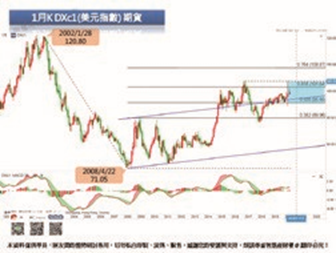

汇市之首 -「美元指数」:从 2008 年 4 月 22 日低点 71.05亦发展出一波上涨趋势,最高达103.82,视为 触及自 2002 年 1 月 28 日大跌后的反弹 61.8% 后即大幅回调。就技术指标(MACD)判读,仍在 0 轴以上, 呈现黄金交叉,视为涨势续涨的利多讯号、同时,以 2002年1月28日大跌后的反弹50.0%为判读基准, 至截稿日为止,美元指数报价为 99.665,仍在关键价 格 95.80 以上,视为利多讯号。随着 Fed 主席鲍尔宣布启动无限购债计划及美国财政部扩大纾困计划,暗示美元指数行情至美国总统大选2020年11月3日前, 仍属利多;依郭氏理论分析至 2020 年底前,美元指数价格预判区间为 102.50 至 96.80。

此外,以 2008 年 4 月 22 日为基准,研读美元指数(DXc1)所对应的主要商品价格,美元指数涨幅达 37.06%、欧 元现货跌幅 30.16%,以美元的照妖镜欧元为判读基准,要嘛是美元虚涨 6.9%,必须回补?不然就是欧元还有 6.9% 的空间继续跌!假设,美元指数的虚涨要回补,则预判价格为 92.79。

因此,欧元自 2017 年 1 月 3 日低点 1.03405 美元亦发展出一波上涨趋势,最高达 1.25549 美元后即大幅回调,至 截稿日为止,欧元报价为 1.09119 美元,行情始终没有往下贯穿由 2017 年 4 月 20 日延伸出来的高点 1.07776 美元,表示该水平线是重要的支撑线、同时,就技术指标(MACD)判读,仍在 0 轴以下,呈现死亡交叉,视为跌势续跌的利空讯号;倘若,美元指数依循郭氏理论分析,则欧元现货至2020年底前预判区间为 1.04965 至 1.03650 美元。 假设,是欧元要完成 6.9% 的跌势续跌格局,则预判价格为 1.01590 美元。

成也新冠状病毒,败也新冠状病毒,金价将何去何从!

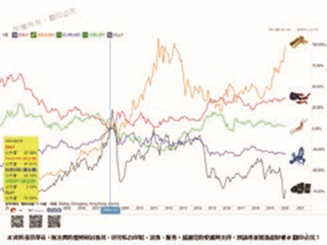

贵金属之王 -「黄金」:持续受新冠状病毒的全球流行及美国联准会启动无限购债计划等双重因素影响之下,令 市场恐慌,纷纷将资金涌入「SPDR® 黄金信托基金」至截稿日为止,总累计达 1,113.78 吨,接近 2013 年 4 月 19 日 1,123.06 吨,推升金价「实值」有量助涨、同时,就技术指标(MACD)判读,仍在 0 轴以上,呈现黄金交叉, 视为涨势续涨的利多讯号。行情有机会挑战双压力区间 1802.58 至 1825.77 美元后,随即出现大幅回调的可能性, 主要原因以 2008 年 4 月 22 日为基准,研读黄金现货对应贵金属商品价格,发现黄金现货大涨幅度达 97.91%、白 银(XAG/USD)现货仅微幅涨 1.46%,白金(XPT/USD)现货则大跌幅度达 57.64%,难得出现贵金属三兄弟不 同步的情况。此外,金银比自 2020 年 3 月 18 日创 12 年历史新高 124.27 后随即大幅回调至 100.43,倘若,当金银 比往下贯穿 100 整数,或新冠状病毒的全球流行逐渐受控,又或者原本涌入「SPDR® 黄金信托基金」的资金纷 纷退场,则依郭氏理论分析至 2020 年底前,黄金现货价格预判区间 1451.38 至 1405.57 美元将是 2021 年金融危机 爆发前夕最佳的买入价。

最后的进击!原期待的东奥经济红利梦,如今幻想破灭!

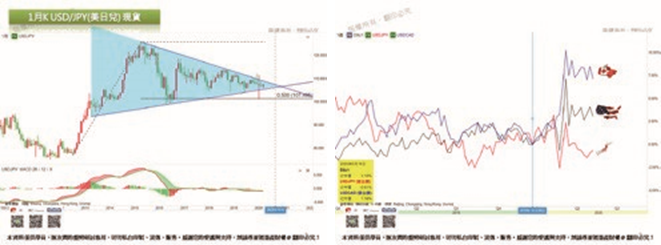

独树一格的「美日兑现货」:一场新冠状病毒的突袭,打乱日本东京奥运的盛事,被迫展延至 2021 年夏季,让原 本今年有机会受「奥运理论」升值至 100 日圆的经济红利梦想也随之破灭。就技术指标(MACD)判读,在 0 轴 中线胶着没有表态,呈现无交叉的情况,视为盘整讯号、同时,以2012年9月13日大涨后的回调50.0%为判读基准, 至截稿日为止,美日兑现货报价为 107.434 日圆,仍在关键价格 101.496 日圆以上,视为利多讯号、此外,就 K 棒 形态学而言,行情持续在三角收敛内盘整,等待突破。

此外,以 2019 年 12 月 30 日为基准,研读美日兑现货所对应的主要商品价格,美日兑现货小跌仅 0.16%、美加兑 现货则大涨 7.18%,此外,从趋势判读美加兑现货与美元指数(DXc1),发现 2 组货币商品的涨跌幅不一样,但趋势却是一模一样,反观,美日兑现货与美元指数(DXc1)则呈现年度背离现象,要嘛是美元大跌、美日兑缓跌, 最终达成趋势一致?不然就是美元缓涨,美日兑大涨,最终达成趋势一致?依郭氏理论分析至 2020 年底前,美日 兑价格预判区间为 110.00 至 105.00 日圆。

长期股市一定会上涨的,那是因为人类始终追求着进步!

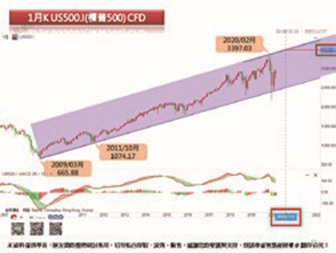

人性的贪婪「标普 500」:自 2009 年 3 月 6 日最低价 665.88 点一路起涨,并同步发展出上升通道,至 2020 年 2 月 20 日才依序受新冠状病毒的影响、美国联准会启动无限购债计划及沙俄的石油大战等多重因素打击下,自最高 价 3,397.03 点大幅回调至 2,182.73 点,跌幅达 35.75%,以出现上升通道假贯穿后,随即强势反弹的 50.0% 为判读 基准,至截稿日为止,标普 500 报价为 2,941.65 点,仍在关键价格 2,789.88 点以上,视为利多讯号。就技术指标 (MACD)判读,虽然在 0 轴以下,但已经出现明显的黄金交叉,视为跌势中的反弹利多讯号,只要没有强大的 利空讯号出现,则依郭氏理论分析至 2020 年底前,标普 500 价格预判区间为 3,491.39 至 3,505.65 点,将是 2021 年金融危机爆发前夕最佳的获利了结价。

每逢遇见选举年,股票的涨跌,势必影响选民的情绪, 直接影响投票结果,故美国总统特朗普为了年底11 月 3 日的总统大选选票,自上任后,始终乐此不疲轰 联准会的货币政策,以毁三观的强烈口吻,干预美国联准会的独立性!同时,更希望美国联准会能将「负利率」带进美国,因为与全球其他国家相比,更高的利率,将迫使美国处于竞争劣势;最后,亦期望美国 联准会能够再一次「QE」印更多、更多的钱送到金融市场,推升美股创新高。然而美国总统特朗普的这些「祷告」,最终受新冠状病毒的影响均一一被实现了!

如今美股丝毫不受失业数据等影响,似乎正以V型反转持续上攻,倘若未来数月,只要没有突发的利空消息,例如: 美国总统特朗普确诊,或者是国际情势所引发的局部战争,那目前美股最坏的状况,很有可能就以 3 月 23 日美国 联准会宣布无限 QE 那天就算过了,故未来牛市与熊市的交战价格预判区间为 2,530.77 至 2,182.73 点。

此外,以 2018 年 12 月 31 日为基准,研读标普 500 所对应的主要指数价格,标普 500 涨幅达 16.38%、英 国富时100跌幅达-11.69%,反倒是道琼斯微涨4.70%、 日经 225 微涨 5.01%、德国 DAX30 微涨 2.23%。要嘛 是标普500虚涨11.38%,必须回补?不然就是道琼斯、 日经225、德国DAX30尚未发动行情追涨?假设, 标普 500 的虚涨要回补,则预判价格为 2,606.89 点, 将是 2021 年金融危机爆发前夕最佳的买入价。

继2020年黑天鹅相继出现后,市场的三头灰犀牛正步步逼近中!

「黑天鹅」这个说法源于 17 世纪在澳大利亚发现的黑色天鹅,指的是金融市场上任何人都难以提前预测到发生, 但一旦发生就会造成巨大影响的风险。而此次的冠状病毒简直就是「黑天鹅」;与此相对,「灰犀牛」指的是虽 然灰犀牛与黑天鹅不同,显得普通,但如果平时温顺的犀牛发起怒来,将造成无法处理的破坏性损害。

以新冠状病毒的全球流行为黑天鹅登场的契机,市场所有参与者逐渐意识到,明知其存在,却总是视而不见的灰 犀牛正一步步濒临发狂的风险,如今市场警惕的「灰犀牛」共有 3 头。

第 1 头灰犀牛是「经济衰退的潜在风险」

回首过去,2019年夏季出现被视为经济衰退前兆的「美国长短期利率倒挂」,但金融市场的动摇,却仅仅是暂时的, 股价随后出现大幅反弹,美国股市直到新冠状病毒冲击加强之前,则连日创出历史新高。但假设考虑到经济衰退 的吹哨人「美国债券市场」的预期是可靠的,那么被推高至历史性高位的美国股市,发生大幅回调调整,就将难 以避免,势必造成 2020 年金融危机爆发的契机之 1。

第 2 头灰犀牛则是「多年以来的超低利率,造成企业与国家的债务大泡沫」

市场已认识到这种风险的存在性,但认为只要央行维持宽松政策,企业的债务偿还就不会出现问题。但 3 月 9 日 的原油价格暴跌至负,势必波及企业的债务偿还问题,主因是美国页岩相关领域,债信评等极差的能源企业,此 前大量发行高利率的债劵,导致债务膨胀,如今随时都有可能泡沫化,进一步导致放贷的银行机构,成为真正的 重灾区,将造成 2020 年金融危机爆发的契机之 2。

第 3 头灰犀牛是「全球央行的货币宽松政策的极限」

3 月 3 日美国联准会意外降息 2 码,美国 10 年期国债收益率首次低于 1%。但市场认为降息,难以阻止新冠状病 毒所导致的需求及供给下滑,届时,在已开发国家中几乎唯一超过 1% 的美国基准利率,也将调降至 0% 附近,只 要不采取负利率政策,那美国联准会的降息优势将彻底消失,结果,反而让美国联准会一下子陷入窘境,最终被 迫出手无极限的宽松政策。在没有以实体担保品为基础的情况之下,疯狂印「虚的钱」(fake money),用来救市, 一旦当「虚的钱」信用 2 字泡沫化,将成为 2020 年金融危机爆发的契机之 3。

后新冠状病毒时代,将迎来史上、唯一的「更大萧条」年代

有「末日博士」之称的纽约大学经济学教授罗比尼(Nouriel Roubini)近期提出严厉警告,称新冠状病毒已经让世界面临的困境更加严峻,这将使全球经济在2020年代稍后出现一场L型的「更大萧条」(Greater Depression),其中,美国的实体经济正 Step by step 进入所谓的「更大萧条」时代的三个阶段:

第一阶段:股市和经济崩跌,这惨况已在 2020 年 3 月发生。

第二阶段:股市与经济脱钩,正是此时所见的情况,在这个阶段,投资人仍可以持续「跟着大盘走,搭顺风车, 直到音乐停止!」

第三阶段,也是最末阶段:很有可能落在2021 年初,届时美国联准会的刺激政策喊停,债务水平高得「荒谬」, 而导致美国联准会的偿付能力受到全球质疑,势必对金融业及美股构成一个大问题。若有幸亲临第三阶段,则 它的发展速度通常「快速、严厉、残酷」,因此在最末阶段时代,不妨拥抱现金,耐心等待风暴过后,才是首选。

最后,市场此前视而不见的三头「灰犀牛」,未来将以何等形式出现在市场上,会有多大程度的发狂行为,现阶段真的仍难以预料。当负油价出现后,金融市场已经没有啥是不可能的,如今的市场真的让人雾里看花,股市归股市、经济归经济,政策归政策,原来还真的在投资者眼前上演着,但总归一句话:「永远别跟美国联准会对着干」 (Never bet against the fed.),那才是保住资产的不二法门,预祝您操盘得胜!咱们下回见。