美国期中选举开跑,计票时间约为数日,本次期中选举美国改选众议院435个席次,参议院则为35个席次,州长则改选36州。民调显示共和党可能赢得众议院多数席次,参议院则主导权竞争相对激烈,华尔街投行普遍预期若共和党取得参众两院主导权将有利于股债市场,但倘若民主党保留参众两院控制权则将有利于美元走高而不利资产价格的反弹行情。

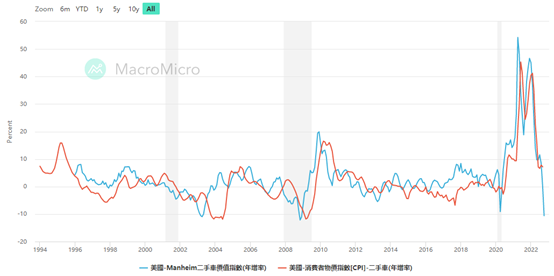

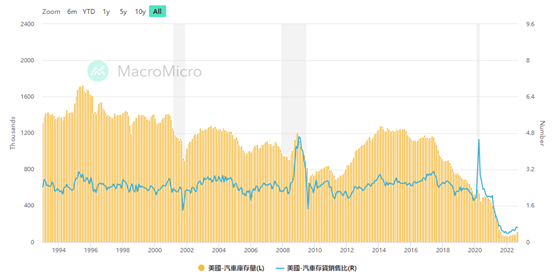

本周除期中选举备受市场关注以外,便为美国消费者物价指数CPI公布以及周末的G20峰会。就经济数据方面越来越多迹象显示通胀高峰已过,过去不同分项带动通货膨胀的表现因素正在快速消退,当中除了过去一段时间我们关注的房价表现以外,近期二手车价亦出现崩盘,也使的二手车商股价成为近期下跌重心。过去两年以来推动物价的主要因素之一在于二手车价格,受疫情期间对消费性电子的热烈需求影响,车用半导体呈现短缺,因过去车厂的库存管理模式采用即期管理JIT,使的在零库存的生产模式下当半导体代工厂呈现稼动率满载而无法取得足够的零组件制成整车。新车出厂量大幅减少造成2020年至2022年初二手车价格迅速攀升,并成为过去一段时间以来消费者物价指数推升的主要带动项目。不过本身二手车的价格特性便具有很高的局限性,也就是二手车的车价不会比新车来的高,而随美国调升基准利率对于贷款利率提升,房市以及车市皆为消费者主要贷款项目,使的融资成本过高以及折旧快速的汽车呈现销售量下滑,二手车市亦出现价格崩落表现。但由前三个月的耐久财数据公布,我们便已指出汽车项目进入销售淡季,将成为未来直至年底各项数据的减项,不过车价的快速回落使的我们认为周四的核心消费者物价指数CPI表现有望低于预期而促使各类资产短线再度出现涨势,不过届时关盘重点可能在于涨势的延续性是否出现利多出尽的表现。

美国Manheim二手车价格指数对比消费者物价指数二手车价格分项

美国汽车库存量与汽车存货销售比

美国独立工商业者联合会NFIB公布中小企业乐观指数,由92.1下滑至91.3,低于市场预期的91.4。整体美国中小企业10月份营收获利持续衰退,对未来的销售预期信心低迷,需求不明朗的状况下也持续降低库存水位。尽管商品售价维持成长,但成长速度已逐渐放缓,调查显示预期未来售价将调升的数量出现降低,结合ISM以及Markit的采购经理人指数PMI来看,新订单能见度不足以及支付价格下滑同样反映在的NFIB中小企业乐观指数报告当中,不过NFIB报告指出,市场持续降温以及供应链缓解造成企业的生产成本确实有所下降,因此在终端商品涨价的营业压力开始降低。

就业市场方面失业率续低,且贴近退休的劳动人口在疫情后选择退休而非重返劳动市场,也间接造成劳动市场缺工的情况产生,尽管近期需求减缓可望带动就业市场吃紧的程度减缓,但调查仍显示近半数的企业难以招聘到合格的员工并且有越来越多企业表示将增加薪资福利来增加招聘条件。而整体看来美国中小企业同大型企业面临相同经营风险,在市场需求低迷的背景下企业生产需求降低,通胀尽管进入放缓阶段但劳动市场仍然吃紧,人事成本的推升对于企业盈余以及营业费用的提升不利于财报上营业利益率的表现,同时美国推升基准利率对于高杠杆经营的企业如亚马逊以及特斯拉的利息支出等在融资成本也持续降低现金流评价的吸引力。

尽管市场表现在美联储议息会议以及非农后令人振奋并走出反弹,但我们仍提醒本波行情应视为货币政策行情,也就是评价的反弹。实际上对于风险资产而言订单能见度仍不佳且企业盈余以及GDP仍具备下修风险,短线上各类资产来到压力区,行情指标我们仍认为是与货币政策反应最为敏感的黄金,因此将黄金视为指标而操作其他的资产类别仍是我们现阶段建议的主轴,但勿把反弹当上涨,由基本面来看,我们仍认为风险资产不会走出有如过往的多头走势,但年底之前仍有可为。科技股纳斯达克指数我们建议投资人慎防波动将转大的风险,风险资产在短线上已经进入压力区以及反弹形态的末升段,同时指标黄金亦逐步往我们认为本波行情上缘1762-1767贴近,但由金价来看各类资产仍有上涨空间,建议纳斯达克指数操作上10950-10970偏多操作,并看向11270-11300间。

NAS100四小时图

今日关注数据

19:00 美联储公开市场委员会FOMC成员威廉姆斯发表谈话

19:00 欧洲央行非货币政策会议

本文内容由第三方提供。ACY证券对文中内容的准确性和完整性,不做任何声明或保证;由第三方的建议,预测或其他信息导致了投资损失,ACY证券不承担任何责任。本文内容不构成任何投资建议,与个人投资目标,财务状况或需求无关。如有任何疑问,请您咨询独立专业的财务或税务的意见。