美债殖利率曲线倒挂持续加深,综观美国、中国、台湾、韩国等科技业供应链经济体出口皆呈现下滑,且预期12月仍将进一步滑落,意味着全球贸易量正在进入萎缩阶段。以中国为例海关总署11月进出口数据显示出口年增率由-0.3%下滑至-8.7%,远远低于市场预期的-3.9%,该资料创下2020年第一季度以来最大降幅;进口方面则由-0.7%恶化至-10.9%,远低于市场预期的-7.1%,凸显了过去带动市场增长的主要经济体中国以及国际间需求减弱,防疫政策的不确定性也使的供应链外移。

此外,全球经济增长由商品消费转至服务消费,由于服务消费具有高地域限制性,难以将增长的外溢效果扩散至其他经济体。此外第一季度由于欧美已过消费旺季,中国尽管开放风控政策,但时序开始接近中国过年,使的在生产活动上将呈现降温,整体2023年第一季度仍具季对季和年对年的GDP下修风险,且在财政及货币双收缩的背景下,全球资产价格在经历反弹之后,开始缺乏上涨动能。

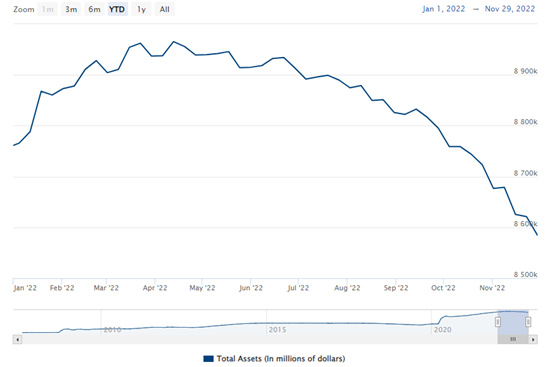

美联储FED资产负债表总额变化图

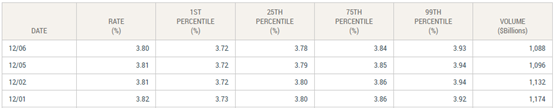

只不过现阶段在美元经历过夏季暴涨过后,虽然市场对于货币政策目光仍聚焦于名目基准利率的变化,但直至2023年2月利率路径大致上已定,在货币市场中我们认为未来一个季度影响资产动能的将在欧洲央行货币政策以及美联储资产负债表微缩造成借贷市场中有效利率的变化。短暂来看,美元指数价格已反映利率路径以及与各美元指数权重货币至明年2月的利差变化,此外货币市场观察,境内美元担保隔夜拆款融资利率SOFR以及境外欧洲美元利率期货皆显示美元拆借市场短期仍然宽松,尚未受到美联储资产负债表缩减的影响。而缺乏流动性问题,尽管资产呈现下跌,但不至于呈现崩盘的发展,而较可能呈现缓跌,且相对来说,上涨则相对具有动能只不过空间有限。

担保隔夜融资利率SOFR十二月以来表现

CME交易所欧洲美元利率期货走势图

现阶段美债殖利率下跌,价格上涨的背景在于美联储进行资产负债表的缩减,所以尽管价格变动不大,但实际上市场资金往风险较低的资产板块移动方向明确,过往黄金的避险特性在于,每当经济增长趋缓或是步入衰退时,美联储皆会进行降息的动作,并被称为中央银行卖权。但在高通胀以及劳动市场吃紧的背景下,尽管未来数个季度经济呈现缓增或是步入衰退,美联储FED仍不会将利率调降,直到消费者物价指数皆尽期望水平2%的水平,故实质利率的走势特别在2023年第二季度仍将成为金价最主要的杀伤力。

黄金一小时图观察,受俄罗斯总统普丁对于核战的发言,黄金具有较大的涨幅表现并与原油等原物料脱钩,突破1782.6后止步于1790关口,左右头部以及底部时间形态对秤,但四小时级别的强度则仍不利于短在线多方上涨。我们仍倾向建议黄金1782.6以上偏空操作,并下看1772-1775,波段则看至1755-1756水平。主要原因在于美债平衡通胀率再度呈现湾头向下,个原物料价格下跌正引发市场对于通胀的预期转差,利率不变的情况下黄金短暂上仅依赖借贷市场有效利率走低推动,短暂相对却乏更多上涨因素,但若回至1755附近则可考虑转为多方操作。

美债平衡通胀率图

黄金XAUUSD一小时图

今日关注资料

23:00 欧洲央行行长拉加德发表谈话

00:30 美国初请及续领失业金人数变化

本文内容由第三方提供。ACY证券对文中内容的准确性和完整性,不做任何声明或保证;由第三方的建议,预测或其他信息导致了投资损失,ACY证券不承担任何责任。本文内容不构成任何投资建议,与个人投资目标,财务状况或需求无关。如有任何疑问,请您咨询独立专业的财务或税务的意见。