随着鲍威尔“鸽派”讲话令美债收益率回落,11月迎来了股市开门红,美股十一大板块集体收涨,红利辐射到全球股市。就说今日开盘,澳洲所有板块集体跳涨,涨势最好的必然是对利率敏感的金融、地产、通讯与科技板块,一反上周高通胀发布后的颓势。不过要说11月份表现最好的股指,那么必然是日本的日经指数,周累计涨幅达到6%。

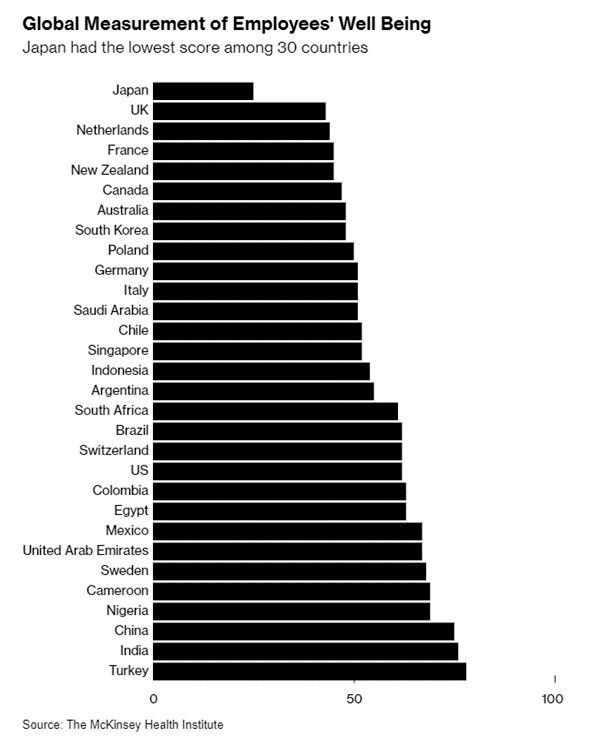

从近期的数据来看,日本经济不能算好。在强势宽松的环境下,虽然改善了消费需求,但消费者仍未重拾信心;虽然实现了贸易顺差,但工业产值却还未扭转颓势;虽然有着全球最低的失业率,但员工身心健康状况却是全球垫底水平。终身雇佣制的职场文化让员工们身心俱疲,同时让离职成本大大增加。目前全球唯一的负利率政策让需求和预期有着巨大差距。这些负面数据要是放到其他国家,经济活动早就崩溃了,然而日本经济就是保持着这样怪异的平衡。

那为什么日经指数表现如此出色?很简单,日元在跌。在周三的《日本央行就是个渣男》一文中,我们详解了日元贬值的原因。日元也是本周唯一比美元走势更弱的主流货币。不仅如此,自从巴菲特增持日本五大商社后,不少华尔街大佬也纷纷将目光投向了这个“外资荒凉”的市场。巴菲特的黄金搭档查理·芒格在昨日的播客节目中也表示,日本投资是一个显而易见的机会。

日经指数 vs 标普指数

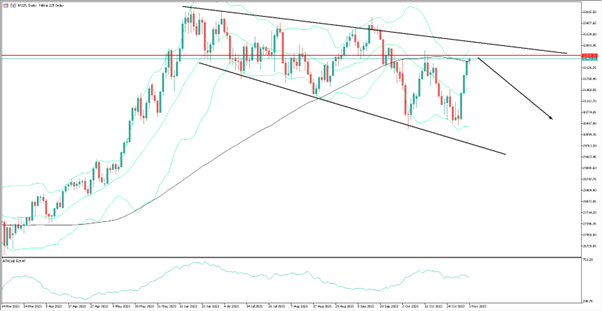

既然如此,投资日经指数是不是当下最好的选择呢?并没那么简单。由图可见,今年下半年日经指数的表现并不出色,形态上可以说是空头趋势。同时明显和标普指数呈现同涨同跌,11月的开门红同样是被美股带动的。因此站在当下,判断日经指数是否值得投资,其实等价于美国股市未来是否会上涨。那么就又回到了对债券利率的讨论,这里就不详细展开。

不仅如此,日元贬值不一定意味着日股的强劲。在多数情况下,日元的贬值是受到强势美元的影响,而美元的强势又是由债券利率上涨引发的,利率的上涨反而会压制美股和日股。所以从结果上来看,很多短线行情下,日元贬值的同时日股也在下跌。这种现象也时有发生在欧元区与英国股市当中。

那么芒格和巴菲特看好日股投资就是乱说的么?非也,这是有前提的。前提是要在日本借钱购股,原因在于日本的贷款利率极低。巴菲特当时发行的日本债券利率平均仅为0.1%,而买入的商社股票派息都有5%,利率差是回报的重点。由于是空手套白狼,汇率风险也不会决定最终盈亏。假如一个澳洲人投资日股,单纯是想投资赚取这个5%的派息,那何不直接把钱存在银行里,同样近5%的利息,还无需承担汇率和市场风险。

JP225日线图

从日经指数日线图来看,虽然保留了空头趋势,但波动区间正在扩大,周线级别的真实波动率ATR指标重返今年来高点,中线交易者需要注意仓位调整。100日均线转头向下,布林带开口扩张保持下行。整体来看是不稳定空头结构。交易策略应该采用中短线高位做空为主。现价上方的关键阻力在32500关口,该位置是支阻互转水平线、供给区攻线以及趋势线的三重共同结构。不过考虑到短线多头趋势强劲,空单入场需要设好止损。上方的阻力位置可以关注33000的整数位关口,以及前高点33500附近。下方的支撑则要看30000整数位大关。

今日数据 – 北京时间

17:30 英国10月服务业PMI

18:00 欧元区9月失业率

20:30 美国10月失业率

20:30 美国10月季调后非农就业人口

22:00 美国10月ISM非制造业PMI

本文内容由第三方提供。ACY证券对文中内容的准确性和完整性,不做任何声明或保证;由第三方的建议,预测或其他信息导致了投资损失,ACY证券不承担任何责任。本文内容不构成任何投资建议,与个人投资目标,财务状况或需求无关。如有任何疑问,请您咨询 独立专业的财务或税务的意见 。