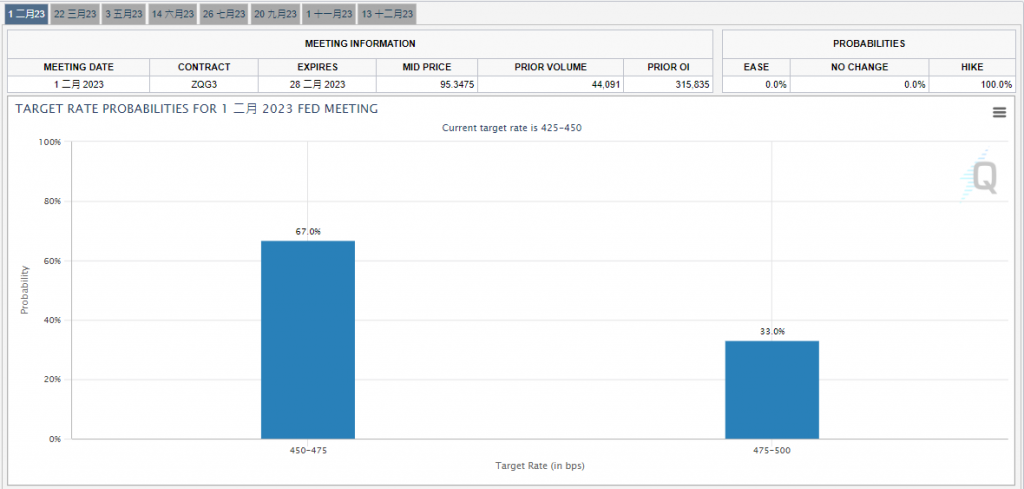

周四晚间美国公布一系列经济数据推动各类资产全线下跌,而由发动时间点观察来自于公布第三季度美国GDP数据,美国GDP第三季度年率为3.2%优于市场预期以及前值2.9%,造成市场对于美联储鹰派加息担忧再起,CME联邦利率期货FEDWatche观察,2023年2月加息一码至4.5-4.75%几率由前日75%下滑至67%,加息两码的率则相对上升,而三月利率市场认为较高机会落坐于4.75-5%的水平,几率为55.1%。而在市场对于加息担忧再起的背景下,同时十年期国债殖利率走升,促使估值较高的科技股有较大的卖压。

CME联邦利率期货FEDWatch-2023年2月利率几率图

虽然美国第三季度GDP表现优于预期推动市场对于鹰派加息的担忧,但客观来看更多层面再于市场情绪的影响,主因为GDP为过去一段时间经济表现的成绩单,并非领先指标,而是落后指标;其次在美联储议息会议过后市场交易结果有与美联储对赌的行为产生,虽然有可能起因于欧美步入长假交易量不足所造成的市场失能,但依美联储利率点阵图以及基准利率至近两次会期可能升至4.5%以上来看,与利率终点贴近的美国两年期公债殖利率显著低于4.5%水平并仅为4.281%,且低于担保隔夜融资利率SOFR 4.3%的报价,由债市价格解读,市场仍依自己的判断认为在2023-2024年间的某个时间点,美联储仍将因经济衰退而被迫降息。

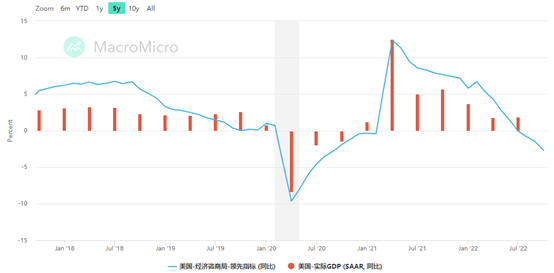

由美国经济谘商会公布美国11月领先指标观察,领先指标由前月修正值114.7(原值114.5)降至113.5,月减-0.9%降至-1%,减幅高于市场预期的-0.5%表现,并为联续九个月下滑且仍维持加速下滑态势,同时指标由109.3上升至109.4,月增率由0.2%降至0.1%,不过表现为今年七月以来现续五个月上升,不过显然上升速度持续放缓;落后指标由前值116.2上升至116.4,自去年八月以来几乎呈现一路上升。由同时以及落后指标观察持续向上走升显示美国经济并没有落入衰退之中,但领先指标练续九个月度下跌且跌势加速也凸显了经济下行风险正不断攀升。

美国经济咨商局领先指标与实际GDP同比变化图

市场交易逻辑不断在货币政策以及衰退风险中转换并取得平衡,过去第四季度曾因10月零售销售数据表现相对较好且当中控制组数据高于预期造成GDP预估模型上修,但随后也随着销价去库存厂商祭出折扣而造成11月份零售控制组表现转差而使GDP模型会到原先预期,由于GDP实际上属于落后指标,我们认为不至于改变美联储的利率路径,或应当说这个改变已经发生并且反映在12月利率决议会期后主席鲍威尔释出尽管通胀微幅回落,但美联储仍调升利率终点的表现上。意味着市场在极短线上有过度反应的表现,但中长期仍应当反应债券殖利率推升评价的下修以及盈余下滑的可能性,至使我们波段上仍建议逢高偏空操作风险资产,贵金属族群则认为1785不破仍有高点可期,但中长线上仍倾向看空,操作上短线反关注1805,波段上以逢高1828-1834偏空操作为主。

黄金XAUUSD四小时图

今日关注数据

00:30 美国个人消费支出物价指数

00:30 美国耐久财订单数据

00:30 美国个人收入月率

00:30 美国个人消费支出月率

02:00 美国密歇根大学消费者信心指数

02:00 美国新屋销售

02:00 美国密歇根大学通胀预期

本文内容由第三方提供。ACY证券对文中内容的准确性和完整性,不做任何声明或保证;由第三方的建议,预测或其他信息导致了投资损失,ACY证券不承担任何责任。本文内容不构成任何投资建议,与个人投资目标,财务状况或需求无关。如有任何疑问,请您咨询独立专业的财务或税务的意见。