美联储利率决议公布,如市场预期加息三码,不过鲍威尔于会后记者会发言仍对通胀保持强硬态度,虽暗示未来将放缓紧缩步调但并不会态快停止加息,且终点利率将高于此前预估。市场反弹行情告终,各资产含美股以及贵金属皆呈现下跌,但引人注目的一点在于,相对过去三次美联储议息会议造成市场的影响程度,本次相对温和。

整体议息会议重点在于几项:

- 会后声明稿第三段货币政策前瞻指引部份FED新增意见表示「在决定接下来加息速度的问题上,联准会将考虑累积的货币政策紧缩程度以及货币政策递延效果对于经济和通胀的影响以及金融市场发展等面向。」暗示加息12月起将放慢速度。

- 为了达到充分紧缩Sufficient restrictive的货币政策,使通胀回落到2%的水平,美联储认为利率的上调是适当的。充分紧缩的观点于前次会期并没有出现在声明稿,仅在会后记者会鲍威尔演说中提到,表示实质利率曲线整条都必须大于零值,也就是基准利率需大于个人消费支出物价指数PCE年增率。以9月PCE年增率1%的水平来看以超过原先预估年底的4.5%,因此上修利率终点是适当的,也意味着依据数据决策的模式将持续下去。

- 利率高点没有预设立场,鲍威尔指出利率终点仍有高度不确定性且讨论暂停加息仍然过早。除此之外,美联储并不担心加息过快,鲍威尔明指目前没有加息过快的问题,就算过度紧缩美联储也有工具处理,但如果美联储做的不够反而将会使得通胀根深蒂固。

- 强调就业市场太强,且劳动市场依然失衡。

- 由于消费者物价指数CPI衡量的是整体租金价格,包含了新承租以及旧承租户,因此CPI的租金项目往往会有落后反应,鲍威尔表示毕竟CPI以及PCE才是反应所有人的成本,因此这仍是目前主要的观察指标,但联准会有意识到新承租租金价格正在放缓。

市场针对本次美联储反应尽管偏向鹰派,但尚不构成再定价行情的资产价格修正风险。第一为加息速度由数据预估值来看确实进入放缓,对于实体经济市场的准备较为充分,假设PCE已过去六个月的平均0.4%的环比增速上涨,维持现阶段利率目标在2023年2月达到5%的水平便将高于核心PCE年增率4.8%的预估值,且越来越多迹象指出尽管通胀难以回落到2%的目标水准,但租金价格上涨压力已在减缓,比较大的问题在于劳动市场拐点仍令市场难以捉摸。

美联储声明稿中用字改变,暗示联准会货币政策不再只关心通膨,美联储表示未来加息速度还必须考虑「货币政策的递延效果对于经济和通胀的影响,以及经济与金融市场发展等面向」,过去经验只有当央行在加息周期的尾声才会谈论加息的递延效果,也意味着担心加息过多的问题。而声明段落指出需要关注经济与金融市场发展,表示美联储已开始注意到金融市场流动性风险。

最后,跨资产的表现上并没有出现系统性风险的现象,虽然鲍威尔记者会后美元与美债殖利率走升,风险资产同金价下跌,但特别在美债、贵金属以及美元的波动性都相对过往缩窄并小于风险资产的波动性表现,且恐慌指数VIX期货远期曲线上移,象征市场机制处于相对健康的正斜率,此外风险指标泰德价差以及长短天期公债利差并没有显著方向出现,表示整体风险贴水不同过往会议出现一次性上升的表现,系统性风险暂时不存在于市场当中,不过美股在经历过接近一个月的反弹后,仍会有风险趋避以及短线获利了结的卖压出现。

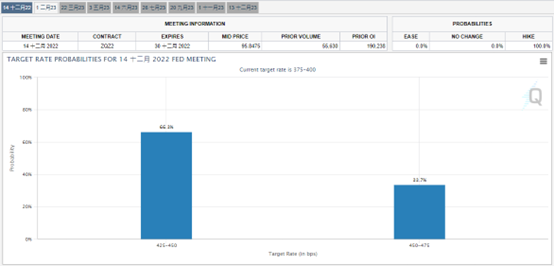

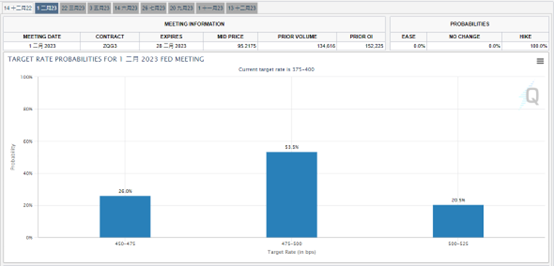

市场观察来看,大致抵定了至2023年2月的利率路径,FEDWatch联邦利率期货来看,12月加息三码的机率显著下降,转为12月加息两码、2023年2月加息两码且利率高点维持5%的水平。贴近美联储货币政策的美国两年期公债殖利率回到4.5%以上水平并贴近4.65%,不过鉴于美联储对于加息政策终点的不确定性,我们认为两年期公债殖利率定价上有可能由4.5-4.75%的中值向上调升至4.75-5%间,由债市来看同样贴近完全反应利率政策水平,表现到各类资产价格上各类资产价格不至于走出波动区间,较大的机会转为大区间整理。

FEDWatch联邦利率期货12月利率几率

FEDWatch联邦利率期货2023年2月利率几率

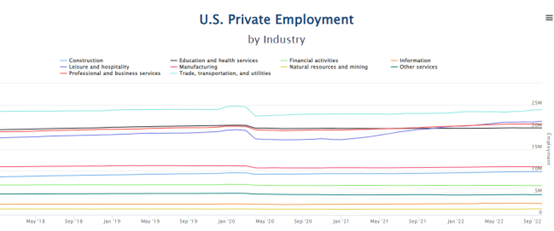

另一方面,美国小非农ADP就业报告,整体表现微幅优于市场预期,显示美国劳动市场依然处在紧俏的状态,不过从职业别观察主要带动项目包括休闲娱乐以外,运输为第二大增长项目,运输项目为带动就业表现符合我们对于劳动市场预期,主因在于八月中下旬美国铁路工人曾进行劳资谈判,要求增聘员工以及提高薪资以缓解工时过长的问题,我们并预期运输项目带动央维持自8月起算约3个月的时间成为薪资以及就业人数的加项。

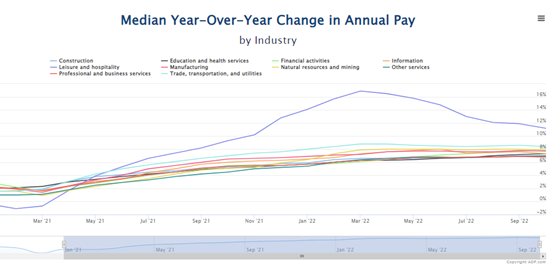

不过薪资结构来看,休闲娱乐业薪资增长正快速趋缓,不过其他职业别虽增长速度相对休闲娱乐项目来的缓慢,但增速非常稳固,意味着薪资增长短期来看难以见到显著回落。此外由于职缺数仍大于失业人数,这也使的失业率尽管出现上升也容易在很短的时间内再度出现下滑,劳动市场仍处于卖方市场表现。此外由于现阶段平均一个劳工具有两份工作机会的选择,这也使的离职率提升,且转职员工的薪资增幅为15%,有能力转职跳槽的员工人数增加和薪资表现也印证了卖方市场的看法。

此外,随美联储会后声明释出,我们认为这也意味着到明年二月之前,代表通胀的消费者物价指数CPI尽管重要性依旧,但波动性将相对过往降低,取而代之的是劳动市场数据包括非农数据以及小非农数据对行情的影响力将逐月提升,而致使行情虽将转为在大区间内波动但速度以及波动度将大幅度提升。

ADP薪资中位数同比变化职业别图

ADP就业人数变动职业别图

反应在资产上利率路径固定,未来消费者物价指数对于货币政策的预期将相对过去三个月降低,且实质利率的角度来看到明年二月前都将为负值,这使得过去对利率政策敏感的贵金属族群具有喘息的空间,且相对与利率政策在资产定价上敏感的科技股而言没有业绩或GDP下修的风险。我们认为黄金在2023年2月调升利率以前将转为1620-1762大区间盘整,但短期内开启上方空间需突破1670-1686水平,建议操作上于1630以下逢低偏多操作。

黄金XAUUSD周线图

今日关注数据

23:00 英国央行货币政策会议纪要

23:30 美国初请及续领失业金人数变化

23:30 英国央行行长贝利发表谈话

00:45 美国标普综合采购经理人指数

01:00 美国ISM非制造业指数

04:30 加拿大央行副行长博多利发表谈话

本文内容由第三方提供。ACY证券对文中内容的准确性和完整性,不做任何声明或保证;由第三方的建议,预测或其他信息导致了投资损失,ACY证券不承担任何责任。本文内容不构成任何投资建议,与个人投资目标,财务状况或需求无关。如有任何疑问,请您咨询独立专业的财务或税务的意见。